Как узнать вид счета у банковской карты. Основные виды зарплатных карт от Сбербанка таковы. Какой счет у зарплатной карты Сбербанка

Сбербанк твердо закрепил за собой репутацию самого стабильного и надежного банка России. Его репутация непоколебима, что подтверждается многими десятилетиями работы на финансовом рынке.

Часть его капитала в общем количестве банковских активов страны составляет около четверти. Ему принадлежит обширная сеть филиалов в каждом российском регионе, объединяющая 17 территориальных банковских учреждений и около 20 тыс. подразделений.

Филиалы банка открыты и за рубежом: в Германии, странах СНГ, Индии. Стандарты работы банка вышли на международный уровень, специалисты учреждения совершенствуют методы работы с клиентами, постоянно расширяют перечень услуг.

Одним из главных направлений деятельности финансового учреждения является кредитование населения и юридических лиц. Банк предоставляет кредитные карты, учитывая особенности каждой категории заемщиков.

Общий обзор

Существенный бонус — возможность открывать дополнительные карты для снятия наличных близким людям (членам семьи, ребенку). Дополнительный пользователь имеет полный доступ к основному счету, поэтому лучше подключить СМС-уведомление, чтобы быстро отслеживать снятие средств. На карте указывается имя держателя, она имеют те же бонусы и скидки от партнеров банка.

Дополнительные кредитки можно прикрепить к таким картам:

- Visa и MasterCard Gold;

- American Express Platinum;

- Visa Gold и Classic «Подари жизнь» или «Аэрофлот»;

- совместные карты с « ».

Для клиентов, имеющих депозит, обычную карту, ипотеку предусмотрен специальный бонус, который задействуется, если есть персональное предложения от банка. Карта «Моментум» по такому договору обслуживается бесплатно с льготными ставками.

Именные карты для снятия наличных обладают несколькими бонусами. Процесс идентификации можно производить как вводом ПИН-кода, так и предъявлением паспорта, но ими может расплачиваться только тот человек, чье имя выгравировано на карте.

«Аэрофлот» и фонд «Подари жизнь» в рамках работы со Сбербанком открыли перечень бонусных программ для клиентов:

| Карта «Аэрофлот» | Накопление виртуальных миль и обмен их на премиальные билеты авиакомпании и альянса Sky Team. Держателю карты дарится 500 миль как бонус, а в дальнейшем накопляется по 1 миле за каждые потраченные 30 руб . Предусмотрены также скидки от Visa, «Мира привилегий Visa» и по программе «Сбербанк Спасибо». |

| По карте «Подари жизнь» | Банк компенсирует половину стоимости годового сервиса карты на первый год, кроме того есть бонусная программа от Visa и «Сбербанк Спасибо». |

| Молодежная и студенческая кредитки | Дают возможность использовать бонусы от Visa и «Сбербанк Спасибо». |

| По Платиновой карте | Клиент может воспользоваться программой страхования на 1 млн. долл. , бесплатным консьерж-сервисом, эксклюзивными привилегиями, скидками при обслуживании в аэропортах, отелях. |

| Бонус всех карт | Автоматическая конвертация по курсу банка при расчетах в валюте. |

Для каждой карты можно подключить функцию cash-back «Спасибо Сбербанку».

Требования к оформлению

Карта оформляется при выполнении потенциальным заемщиком следующих условий:

- достижения 21 года , в некоторых случаях – 14 или 18 лет (молодежные, прикрепленные к основной карте);

- гражданство РФ;

- минимальный срок общего годового стажа – 1 год , на последней работе – от 6 мес. или получение стипендии, пенсии.

В банк необходимо принести стандартный набор документов: паспорт, 2-НДФЛ, заполненную заявку (подается через сайт или заполняется в отделении банка)

В чём преимущества кредитных карт Сбербанка по видам

Разные типы кредиток имеют свои плюсы и минусы. Они разработаны для того чтобы каждый гражданин смог выбрать для себя подходящие условия соответственно своему статусу и финансовым способностям.

Условия

Виды кредитных карт от Сбербанка России имеют следующие опции и характеристики, отображенные в таблице:

| Название | Лимит | Условия выдачи | Дополнительные требования | Срок действия | Бонусы |

| Visa и MasterСard Gold | До 600 тыс. | 21-65 лет . Регистрация в регионе получения. Стаж: от 6 мес. на текущем месте и от 1 года – за последних 5 лет . | Действующий клиент банка. | 3 года . | Расширенный перечень бонусов. |

| «Подари жизнь» Visa Classic, Visa Gold | До 600 тыс. | Те же. | Для Gold нужно быть действующим клиентом банка. | 3 года . | Половина годового обслуживания за первый год, а также 0,3% от потраченных кредитных средств + 0,3% средств банка от суммы, потраченной клиентом, перечисляются в благотворительный детский фонд. |

| «Аэрофлот» Visa Classic, Visa Gold | До 600 тыс. | Те же. | Если есть специальное предложение от Сбербанка то процент меньше, а лимит выше. В остальных случаях оформляется на общих основаниях | 3 года | Накопленные мили можно потратить на авиабилеты компаний «Аэрофлот» и SkyTeam. Клиенту дарится 500 или 1000 миль , а за каждые 50 руб. или за 1 евр./долл. начисляется 1 или 1,5 мили. |

| Visa Classic и MasterCard Standard | До 600 тыс. | Те же. | Нет. | 3 года. | Стандартный сервис |

| Visa и MasterCard Momentum | До 120 тыс. | Те же. | Действующий клиент банка. | 3 года . | Открывается, если есть персональное предложение от банка. Упрощенный порядок выдачи за 15 мин. в день обращения, бонусная программа Спасибо от Сбербанка |

| Молодежные Visa и MasterCard | До 200 тыс. | Возраст 14 или 18 лет и до 25 лет . Российское гражданство, паспорт, регистрация в регионе оформления карты. | Нет. | 3 года . | Упрощенная процедура оформления для студентов. 10% от покупки возвращается в виде бонусов. |

Тарифы

Преимущества обслуживания

Обслуживание клиента начинается с электронных ресурсов Сбербанка или с его визита в отделение финансового учреждения. После самостоятельного ознакомления с условиями или консультации специалиста, клиент, определившись с видом кредитки, заполняет заявку. Есть два варианта: онлайн-заявка или заполнение бланка в банковском офисе.

Заявка рассматривается в течении 3-х рабочих дней . После ее одобрения с клиентом связывается специалист банка. Далее, для открытия счета нужно прийти в офис с паспортом и мобильным телефоном, на который в секретном режиме будет выслан код от кредитки.

Иногда пароль выдается скрытым на специальном листке бумаге внутри упаковки с картой. Все виды кредитных карт от Сбербанка России привязываются к одной из международных систем платежей: Visa или MasterCard.

Сервис включает: бесконтактную технологию оплаты, автоматические платежи, интернет-банкинг, круглосуточную консультацию, различные бонусные программы.

Премиальные карты предназначены для состоятельных клиентов. Кроме повышенного кредитного лимита, с ними удобно путешествовать и совершать покупки, так как предусмотрены различные акции и бонусные программы при обслуживании в отелях, аэропортах, магазинах.

Соответственно плата за обслуживание у них выше. Эти карты рассчитаны на тех, кто много тратит – тогда они выгодные.

Для клиента, которому просто нужна определенная сумма денег, и которого не интересуют бонусы при покупках, подойдут кредитки со стандартным сервисом Visa Classic и MasterCard Standard. Хотя и для них можно подключить программу cash-back «Спасибо от Сбербанка».

Молодежные карты предназначены , их оформление упрощенное. Единственный недостаток – сравнительно , зато плата за обслуживание минимальная – 150 руб. в год .

Для клиентов, которые часто берут кредиты и своевременно погашают их, подойдут револьверные кредитки с функцией автоматического возобновления кредитного лимита.

Для бизнесменов и людей, которые часто пользуются услугами авиакомпаний, идеальный выбор – кобрендинговые карты «Аэрофлот» с бонусной программой начисления виртуальных миль и последующим их переводом в скидки при покупке авиабилетов.

Моментальная карта – отличный выбор для людей, которые уже являются клиентами банка и имеют хорошую репутацию. Ее выдают за 15 мин. , при этом не требуется справки о доходах.

Дебетовые

карты стали непременным атрибутом финансовой системы. В настоящее время на них перечисляется подавляющая часть заработной

платы, социальных выплат. Как ими правильно пользоваться

- далее в статье.

Что такое счет

дебетовой карты

Многие пользователи дебетовых карт, подписывая договор банковского обслуживания, не обращают внимание на номер счета, который привязан к карте. Для ее ежедневного использования знать полные банковские реквизиты счета не обязательно. Это касается оплаты товаров и услуг через терминалы, получения наличных в банкомате, совершения покупок в интернете. Однако, такая информация является обязательной для пополнения карты банковским платежом.

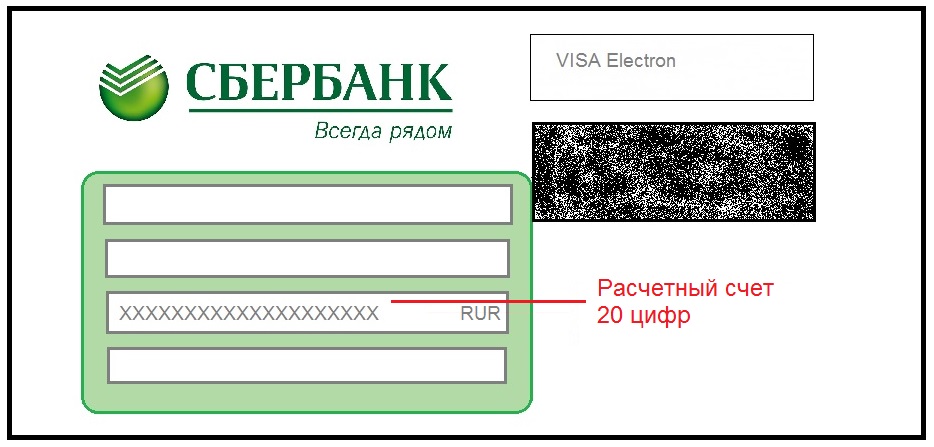

Счет – один из банковских реквизитов в системе, который состоит из 20 цифр. Многие путают номер банковского счета с номером карты, который указан на ее лицевой стороне. Однако, это не так. Счет присваивается клиенту при заключении договора расчетно-кассового обслуживания и остается закрепленным до момента его расторжения. Номер карты может меняться при каждой ее замене.

Если возникла необходимость узнать реквизиты , можно сделать это несколькими путями:

- В договоре, один экземпляр которого обязательно должен быть выдан клиенту, указываются все необходимые реквизиты счета.

- Если договор найти не удается, ту же информацию отыщите в конверте, в который была упакована карта. Правда, стоит отметить, что их редко сохраняют.

- В системе онлайн-банкинга. Здесь клиенты банка могут увидеть все свои активные карты. Для каждой из них указаны реквизиты счета, к которой она привязана. Этот способ - один из самых простых при отсутствии документов.

- Если нет возможности зайти в систему онлайн-банкинга, можно воспользоваться телефоном горячей линии. Позвоните по указанному номеру, пройдите процедуру идентификации, назвав свои паспортные данные и кодовое слово. После этого специалист может предоставить всю необходимую информацию, включая реквизиты карты.

- В некоторых банках реквизиты счета можно узнать при помощи банкоматов, если последние поддерживают такую функцию. Для этого вставьте карту в устройство, наберите пароль и найдите функцию «операция со счетом». Однако во многих банкоматах она может быть не доступна.

- Самый надежный способ узнать реквизиты - посещение отделения банка. Для этого придите в любой офис финучреждения и обратитесь к одному из специалистов. С собой обязательно возьмите карту и паспорт. Ответственный сотрудник распечатает все реквизиты карты.

Пополнение счета дебетовой карты

Как правило, дебетовые карты используют для получения заработной платы, социальных выплат или как средство оплаты за товары или услуги. Последнее больше касается частных предпринимателей, у которых дебетовый счет выполняет функцию расчетного. По желанию клиента, его можно пополнить. Для этого доступны несколько способов:

1. Через банкомат. Многие банки уже обзавелись мультифункциональными устройствами, которые могут не только выдавать наличность, но и принимать ее. Для пополнения карты таким способом, вставьте ее в картридер, наберите пин-код. Выберите меню «Другие операции», «пополнение карты», «пополнить эту карту» и введите сумму. Затем вставьте в устройство купюры. Через банкомат можно также перевести средства с одной карты на другую.

2. В отделении банка. Для этого доступны два пути:

- Предоставьте кассиру карту и необходимую сумму наличных. Специалист при помощи терминала считает информацию и зачислит деньги на счет.

- Предъявите кассиру номер счета. По нему специалист найдет счет в системе и положит на него необходимую сумму. Если пополнение выполняется не через отделение эмитента карты, то необходимо указывать все банковские реквизиты. Таким способом можно пополнять не только свою, но и чужую карту.

3. Перевод в системе онлайн-банкинга. Таким способом удобно пополнять дебетовую карту с остальных своих счетов. Зайдя в систему, выберите карту и счет, с которого необходимо списать средства. Укажите, куда нужно зачислить деньги. Затем напишите сумму и сделайте перевод.

- Старайтесь не терять договор банковского обслуживания, в котором указаны реквизиты дебетового счета.

- Не сообщайте данные карты посторонним лицам, чтобы исключить мошеннические действия с ней.

Банки стали тем местом, куда людям отправляют заработную плату, вознаграждения, средства за операции после финансовых сделок, на этом строится бизнес для компаний. Физическое лицо может иметь счет, чтобы проще оплачивать покупки через интернет. А чтобы доступ к средствам был постоянным, для этого требуются пластиковые карты. Стоит обратить внимание, к какому счету привязан ваш платежный иструмент и какой вид счета у кредитной карты.

Какой счет кредитной карты Сбербанка

Выпускаемая карта привязывается к счету. Если кредитная карточка новая, то для нее создается отдельный счет, который состоит из 20 цифр, при этом ничего общего у этого числа и у номера карты нет. Если ее необходимо перевыпустить, то номер счета останется прежним.

Кредитная карта привязывается к ссудному счету, который открывается при оформлении в банке. С него клиент может брать средства с карточки, а также пополнять ее точно таким же образом для погашения задолженностей. Также можно оформить прикрепление к карточному счету, который будет считаться кредитным.

Какие бывают банковские счета (для физ. и юр. лиц)

Типы счетов в банках бывают различные, в зависимости от предназначения. Рабочие или текущие понятны для людей. Они предназначены не для накопления средств, а для совершения финансовых операций, а именно получение зарплаты, пенсии, переводы, поступлений от третьих лиц.

Рассмотрим все сиды банковских счетов вместе.

Текущий счет

Служит для начисления зарплаты, оплаты услуг и т. д., то есть в рабочих целях. Особенностью этого счета является то, что клиент в любое время может получить свои сбережения. Так как проценты на остатки средств не начисляются, то счет будет хорош для людей, которые постоянно совершают операции по нему.

Открытие происходит следующим образом. Клиент обращается в банк для заключения договора на основе паспорта гражданина Российской Федерации. Если же открыть счёт хочет гражданин другой страны, то необходимо предоставить миграционную карту и документ на законность пребывания на территории России.

Депозитный счет

Подразумевает вложение средств на заранее обговоренный срок. Каждый банк предлагает обширную линейку счетов, у которых существуют плюсы и минусы.

Карточный счет

Дебетовая или кредитная – зависит от выбранного типа карты. Удобен тем, что не обязывает быть привязанным к территории и месту обслуживания. Карточный счет предусматривает стоимость за использование – ежемесячная оплата суммы, которая указывается при заключении договора на открытие.

Депозитный и текущий: в чем разница?

Текущий счет от депозитного отличается тем, что второй подразумевает вложение средств на оговоренный срок, в течение которого с деньгами нельзя производить никаких операций по оплате, снятию и так далее. Текущий же счет допускает использование средств, делая доступ моментальным, при этом будут начисляться проценты.

Основные отличия:

- режим счета

- величина процента

- стоимость операций

С депозитного счета нельзя снимать деньги, так как договор подразумевает, что средства переходят в руки банка с правом распоряжаться ими. Как только время договора закончится, деньги будут возвращены с соответствующим процентом.

У депозитного счета есть важные особенности:

- процентная ставка , которая позволяет зарабатывать вкладчикам за предоставление банкам средств для полного распоряжения

- срок , в течение которого организация может распоряжаться средствами

- страхование . Так как деньги находятся под определенным риском, ведь банк может закрыться и потерять деньги вкладчиков, клиенты получают сумму в 1,4 млн рублей , если такое произошло

- пополнять счет можно лишь в некоторых ситуациях, которые обговариваются эмитентом заранее

- снятие средств запрещается

Закрыть депозит можно только после написания двух заявлений. Первое – на закрытие счета, второе – на закрытие вклада.

Какой счет у зарплатной карты Сбербанка

У зарплатной карты Сбербанка текущий счет, который состоит из 20 цифр. Он пополняется как налично, так и безналично, также можно осуществлять платежи:

- Если клиент пользуется дебетовой картой, то появляется возможность тратить средства в пределах остатка. Если же клиент пользуется кредитной, то можно тратить средства, которые указаны в соответствующем договоре, такая система называется овердрафт

- Пользователи зарплатной карты Сбербанка могут воспользоваться услугами этого финансового учреждения, например, «Автоплатеж», «Сбербанк Онлайн». Помимо зарплаты, на платежный инструмент перечисляется пенсия, пособия и так далее

- Если клиент хочет сделать карту своим близким, то он может сделать несколько дополнительных платежных носителей. Каждый год использования оплачивается работодателем

- Если карта утеряна, это не помешает клиенту воспользоваться сбережениями. Для этого достаточно прийти в банк с паспортом и получить необходимую сумму с лицевого счета

Узнать лицевой счет карты Сбербанка можно одним из способов:

- на обратной стороне ПИН-конверта

- в договоре на обслуживание

- на горячей линии Сбербанка по тел. 8 800 555 55 50

- в «Сбербанк Онлайн» в разделе Карты